*******

▼ダブルトップやヘッドアンドショルダなど多くのトレーダが知っているきれいな形が現れると、売りや買いが傾き、形通りに行かなくなることがある。

▼トレンドが出た際に、出遅れてしまい(多くの人が出遅れている)、『儲けそこなう恐怖』故に、中途半端なところでポジションをもってしまい失敗する。*戻りで、戻り売りをしてしまったり

▼これは自分のペースに合わない相場だとおもったら、さっさとやめる。傷を浅くして次の相場にのることが大切。相場は1回のみではない。

▼相場で大切な事:負けるときは負ける。負けたら次!切り替えが重要

▼焦りやくやしさの感情は禁物。勝っても負けても淡々と取り引きをおこなう

負けたらすぐ取り返そうと取り引きしない

▼深追いはせず、さっさと損切をする。違うとおもったら、損切ラインを待たず即撤退

▼わからなくなったら長期のチャートで相対的に流れをみる

▼固執しない。相場はどんどん変化している。当初立てたストーリに固執する意味がない。自分から相場に合わせていくことが大切。相場は常にかわっていくので、当初の設定はフレキシブルに変える。今の現実が一番大切。

▼エントリーはタイミングが一番大切。好ましい位置まで待つ勇気を持つ

▼ポジポジ病=中途半端なところで入っている。待つことが一番重要。厳選したエントリをする。

いいポジションはそこまでアゲンストにならない(35Pips以上はなれる→見方が間違っていたということ)。

▼相場は日割り計算の自分のいるところで完結するものではなく、どちらかというと狩猟タイプ。儲けられるときに設ける。動物のいるところに自分が移動する。

(水上紀之氏セミナ忘備録)

-------

移動平均線を使ったポジションテイク

相場は、レジスタンス/サポートラインまでいったん戻す傾向がある。

移動平均線をタッチ、もしくはちょっと抜けるまでは我慢する。

十分にひきつけてからポジションを取る。

そうすることで持ち値がよくなる。

儲け損ねる恐怖に勝っていいポジショニングをすることが大切

短期移動平均線より、中期のほうが強い。↑の場合、90日まで十分にひきつけてかったなら、万が一120日までいっても耐えられる。

(水上氏セミナ忘備録)-------

移動平均線でみる相場の動くタイミング

複数の移動平均線が収束してきたら、レンジブレイクが近いので注意する。

逆張りをうっかりしてしまうと大きな損をすることになる。

⇒中期、長期線が集まりかけてきたところで要注意。レンジ取引を変更

(水上氏セミナ忘備録)

-------

デッドクロス、ゴールデンクロスまがいもの例

短期と長期の線の方向がちぐはぐな場合、一応上げ、下げはするものの、パワーは弱い。

ゴールデンクロス1個目はOKだが、2個目と3個目は、短期線と長期線の方向が反対なため、下落、上昇のパワーは弱め。

(水上氏セミナ忘備録)

デッドクロス注意パターン

こちらも、中期、短期線とも下向きの美しいデッドクロスであるが、クロスの最のロウソク足がながすぎると、移動平均線がロウソク足にまってからの下落となる

(水上氏セミナ忘備録)

200日移動平均線、移動平均線サポート例

ゴールデンクロス注意パターン

中期線、短期線とも上向きできれいなゴールデンクロスであるが、クロスする際のロウソク足が長すぎると、左のような形状になって、移動平均線が追い付いてくるのをしばらくまつ形となる

(水上氏セミナ忘備録)

_5日単純移動平均線見方

単純移動平均線=過去の値動きの平均

5日、10日、25日、90日、120日、200日がメジャー

(水上氏セミナ忘備録)

移動平均線+ロウソク足

⇒もっとも歴史のあるシンプルかつ一番信頼できるテクニカル

400年もの歴史のなかで採用し続けられたもの

この2つに絞って取引、実証していくのがよい

*******

アジア市場で作られた流れは、ロンドンでは継がれない事がおおい

ポジションを切らせておいて、次の展開をする

*******

仕掛けられる事が多い時間帯

冬時間 東京時間4時から5時、と0時台

******

決算期、新年度(4月日本、1月海外)は注意

クリスマス前後は閑散相場である

****

東京マーケットは逆張り市場

NY欧州マーケットは順張り市場

移動平均線は、レジスタンスライン、サポートラインになるのみではなく、

A/ ポジションテイクのポイント

B/利食いのポイント

にも活用することはできる

例:ダウントレードの場合、下向きの平均線で、ロウソク足と乖離が出た際、ろうそく足が、平均線に引き寄せられる

この場合平均線は強いレジスタンスラインとして存在

手前ではなく、ギリギリのつくか、つかないところまで十分にひきつけてポジションをとる

エントリが早いと、一段上げ、二段上げできらされてしまう。方向感があってていても、一番いい価格になったころにはもうポジションが取れない状況に。。。

それゆえ、儲けそこなう恐怖に勝って、ギリギリまで待つ勇気が必要。

相場は逃げない。

(水上氏セミナ忘備録)

相場で利益を出すためには、

1/相場の大きな流れを把握

2/動き出すタイミングを知る

事が大切ですが、多くの場合、大まかなトレンドはわかっているが、いつ動くのかが分からないことにより、良いポジションを取れることが難しくなる。

2/を知るためには、以下の2つの方法がある

A:複数の移動平均線の収束

(*5日平均線の角度が緩く下がる(いくつかのロウソク足が崩れてきている場合)はそちらの方にレンジブレイクする場合が多い)

B:ボリンジャー5を使用する(設定:期間5日、偏差2)*日足ベースがベスト

****

ボリンジャー5の使い方

(水上氏セミナ忘備録)

(水上氏セミナ忘備録)

2/動き出すタイミングを知る

事が大切ですが、多くの場合、大まかなトレンドはわかっているが、いつ動くのかが分からないことにより、良いポジションを取れることが難しくなる。

2/を知るためには、以下の2つの方法がある

A:複数の移動平均線の収束

(*5日平均線の角度が緩く下がる(いくつかのロウソク足が崩れてきている場合)はそちらの方にレンジブレイクする場合が多い)

B:ボリンジャー5を使用する(設定:期間5日、偏差2)*日足ベースがベスト

****

ボリンジャー5の使い方

|

| どちらにブレイクするかはわからないので、個人の相場観であてるか、上と下で指値をいれておく |

|

| ブレイク以前のレンジ相場の場合は、偏差2なのでだましがあるので、主に利確にバンドを利用したほうがいい |

相場を把握するには以下のポイントを総合的に見ていくことが大切

1.テクニカル分析

2.ファンダメンタル分析

3.相場の四季(傾向、アノマリ)

3.値動き分析

(値動きを見て相場のセンチメント、ポジションを推測する)

******

テクニカル分析での一番のおすすめ:

単純平均線(シンプルなものが一番!)

******

単純平均線の特徴

A/

移動平均線はレジスタスライン、サポートラインとなる

(最終的に抜けていってしまうにしろ、ひっかかるラインとなる)

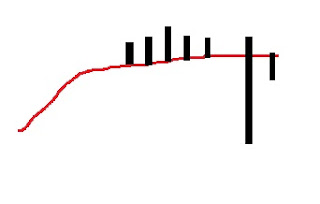

例:日足 5日移動平均線

値幅が横ばいになると、移動平均線も横ばいになる。そしてサポートラインとなる(*下図前半)

そのあと、ローソク足が下抜けると今度はレジスタンスラインになる(*下図後半)

B/

5日移動平均線と、ローソク足の乖離が起こる=相場がオーバーシュートしているということ。

平均線にロウソクが引き寄せられ、そのあと、落ちていくパターンが多い

C/

移動平均線の収束

複数の移動平均線が収束してくる=相場の転換を示唆する

レンジ相場からトレンド相場へ

5日、10日、25日、90日、120日、200日を利用している

*水上さんは一時間足を1番よく見ている

**チャートの形を崩したくないので、ロンドン勢やNY勢はローソク足を作りに行く事もある

******

分からなくなった場合は週足、月足に戻って対局をみる

わからなくなったら長期を見る=大きな流れを見ることが大切

(水上氏セミナ忘備録)

0 件のコメント:

コメントを投稿